Chi tiêu lớn, khách hàng “choáng” với cách tính lãi suất khi dùng thẻ tín dụng HSBC

Trao đổi với BizLIVE, anh Phan Dũng Khánh (làm ngành tài chính ở TP.HCM), một khách hàng đang sử dụng dịch vụ tại Ngân hàng HSBC Việt Nam cho biết mình bị “choáng ngợp” với cách tính lãi suất tại ngân hàng này trong giao dịch phát sinh gần đây.

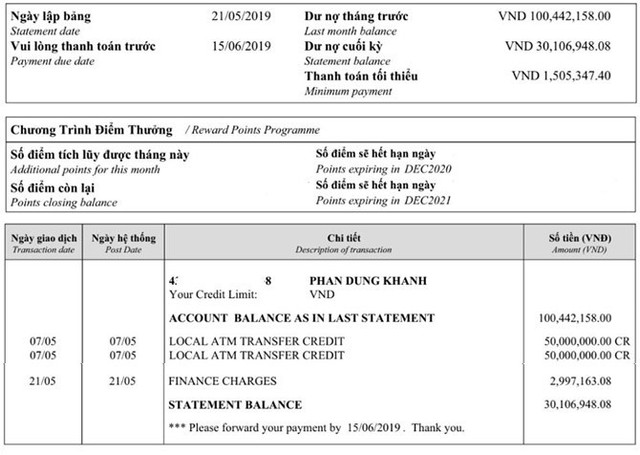

Anh Khánh cho biết, do phải chuyển nhà phải mua thêm vật dụng nên tiền thanh toán thẻ tín dụng (mở tại HSBC) tháng 4 của anh lên tới hơn 100,4 triệu đồng và kỳ hạn trả trước 16/5.

Ngày 7/5, Anh Khánh ra ngân hàng để nộp vào máy ATM của HSBC 100 triệu đồng, đây là hạn mức tối đa được nộp một ngày, anh dự định hôm sau nộp tiếp hơn 400.000 đồng còn lại. Tuy nhiên do bận công việc và cũng chủ quan nghĩ với số dư nợ hơn 400.000 đồng, nếu có bị tính lãi thì chỉ khoảng vài chục ngàn đồng nên anh Khánh để luôn đến kỳ sao kê tháng 5.

“Đến ngày 21/5, tôi sao kê thì tá hỏa vì lãi đến gần 3 triệu đồng, gấp 7,5 lần số tiền gốc tôi còn nợ là hơn 400 ngàn đồng, nghĩa là lãi tới gần 650%/tháng”, anh Khánh cho biết.

Sau đó, khách hàng này gọi lên Ngân hàng HSBC Việt Nam, đồng thời đến ngân hàng khiếu nại. Phía ngân hàng giải thích là tiền lãi tính luôn hơn 104 triệu đồng và cộng với 27 triệu đồng quẹt thẻ sau đó (kỳ hạn của 27 triệu đồng này đến giữa tháng 6 mới phải trả).

“Tôi có hỏi ngân hàng nếu tôi vay 100 triệu đồng, trả trước 50 triệu thì tháng sau ngân hàng tính lãi trên 50 hay 100 triệu đồng thì HSBC Việt Nam trả lời là chỉ tính trên 50 triệu đồng. Vậy thì cục tiền thẻ tín dụng cũng là một khoản vay tại sao khoản tiền 100 triệu đồng đã trả và 27 triệu chưa đến hạn cũng bị tính lãi?”, anh Khánh đặt vấn đề với phía HSBC. Phía ngân hàng này cho biết, khi mở thẻ có hợp đồng và cách tính lãi cũng được đề cập.

Dù đã thanh toán 100 triệu đồng đúng hạn, khách hàng vẫn phải trả lãi cho cả khoản hơn 100,4 triệu đồng.

Anh Khánh cho biết mình là khách hàng lâu năm tại HSBC, luôn trả dư nợ hàng tháng đúng hạn. Anh cho rằng mình làm trong ngành tài chính gần 20 năm vậy mà còn không biết và hiểu hết quy định, vậy người không thuộc ngành này thì sẽ bối rối thế nào. Và anh cũng cho rằng việc tính lãi như vậy là đẩy thế khó cho khách hàng.

“Trước giờ mình chỉ hiểu là nợ còn nhiêu thì mình trả lãi trên phần đó, lần đầu tiên mới biết nợ chưa trả hay trả rồi cũng bị tính hết, còn hơn cả cho vay nặng lãi nữa”, anh Khánh bày tỏ.

Phóng viên liên hệ với lãnh đạo và bộ phận truyền thông của Ngân hàng HSBC Việt Nam để thông tin rõ hơn về trường hợp trên, nhưng hiện chưa có phản hồi.

Trao đổi với BizLIVE, chuyên gia tài chính Nguyễn Trí Hiếu cho rằng, trước mắt cần xem xét bắt đầu từ ngày nào nợ hơn 100,4 triệu đồng phát sinh, ngân hàng bắt đầu tính lãi là ngày nào, ngày khách trả số tiền 100 triệu đồng thì dư nợ có giảm từ 100,4 triệu đồng xuống còn hơn 400.000 đồng hay không?

Chuyên gia này cũng nêu, thường các ngân hàng cho khách sử dụng thẻ tín dụng một kỳ hạn ân hạn, có khi 15 ngày, 30 ngày… Nếu vị khách trên trả tiền 100 triệu đồng trong thời gian ân hạn thì không phải tính lãi, bắt đầu qua thời gian ân hạn ngân hàng sẽ tính lãi.

“Tuy nhiên thông lệ chỉ có thể tính theo số dư còn lại trên thực tế, chứ không thể nào tính trên tổng số tiền phát sinh trong kỳ. Và kể cả khách hàng thanh toán sau kỳ ân hạn thì ngân hàng cũng chỉ được tính lãi theo số dư nợ thực tế”, chuyên gia Nguyễn Trí Hiếu chia sẻ.

Đồng quan điểm, luật sư, chuyên gia tài chính Bùi Quang Tín cũng không đồng tình với cách tính của HSBC Việt Nam. Ông cho rằng tính như ngân hàng này thì dù khách hàng thanh toán thiếu 1.000 đồng cũng sẽ bị tính lãi cho tổng số tiền phát sinh trong tháng.

Có thể thấy, HSBC áp dụng cách tính lãi trên tổng số tiền khách chi tiêu trong tháng (trường hợp của anh Khánh là hơn 100,4 triệu đồng) chứ không phải số tiền còn nợ (hơn 400 nghìn đồng), nên lãi suất mà ngân hàng này tính cho khoản vay anh Khánh chưa đến 650%/tháng như khách hàng phản ánh mà vẫn đang trong mức quy định (lãi quá hạn không được tính quá 150% lãi trong hạn).

Trên thực tế, các cách tính lãi với thẻ tín dụng đều được đề cập trong hợp đồng khi mở thẻ, tuy nhiên có những trường hợp khách hàng không tìm hiểu kỹ và có cùng cách nghĩ như anh Khánh, tức dư nợ bao nhiêu trả lãi bấy nhiêu. Bên cạnh đó, nhân viên tư vấn mở thẻ có thể không “nhắc” cho khách cách tính lãi.

Không chỉ HSBC, tìm hiểu được biết một số ngân hàng khác cũng áp theo cách tính trên.

Qua sự việc của anh Phan Dũng Khánh, người đang dùng hoặc có ý định mở thẻ tín dụng cần cẩn trọng hơn. Nếu phát sinh khoản thanh toán với số tiền lớn, khách hàng chưa có khả năng thanh toán đúng hạn hoặc thanh toán không hết sẽ chịu lãi cao. Và cần lưu ý các điều khoản trong hợp đồng khi mở thẻ, tránh rủi ro về sau.

TIN CŨ HƠN

- Tỷ giá ngân hàng tiếp tục leo dốc, Vietcombank đẩy giá USD lên 23.460 đồng

- “Nghịch lý cần thiết” khi khó tăng vốn tại 4 ngân hàng lớn

- Hoạt động ngân hàng vào cao điểm chặn trên - đào dưới

- ABBANK: Tinh thần khởi nghiệp trong phát triển ngân hàng số

- Sôi động thị trường thẻ tín dụng với dòng thẻ mới nhiều hứa hẹn

- Thêm một ngân hàng có vốn ngoại trả lương cao cho nhân viên, khiến người làm ngân hàng nội phải ghen tị

- CEO ABBank: Yếu tố nội lực của doanh nghiệp sẽ quyết định ngân hàng có cho vay vốn hay không

- Vietcombank đặt mục tiêu lợi nhuận 20.500 tỷ đồng, mở chi nhánh tại Úc trong năm nay

- Sẽ có nhiều cơ chế để phát triển thanh toán không dùng tiền mặt

- Tiền thưởng của nhân sự ngành ngân hàng tăng nhanh