Doanh nghiệp lao đao vì lãi vay, lợi nhuận ngân hàng từ đâu?

Ngày 13/3/2020, Ngân hàng Nhà nước ban hành Thông tư 01/2020/TT-NHNN, tạo cơ sở pháp lý để các tổ chức tín dụng thực hiện giải pháp tháo gỡ khó khăn về vốn cho khách hàng như cơ cấu nợ, miễn giảm lãi, phí, giữ nguyên nhóm nợ và tiếp tục cho vay mới. Ngày 2/4/2021, Thông tư 03/2021/TT-NHNN được ra đời nhằm khắc phục những hạn chế của Thông tư 01.

LÃI VAY BÀO MÒN LỢI NHUẬN

Ngày 31/3/2020, Ngân hàng Nhà nước cũng ban hành Chỉ thị số 02/CT-NHNN về các giải pháp cấp bách của ngành ngân hàng trong phòng chống Covid-19. Nhà điều hành đặc biệt yêu cầu các tổ chức tín dụng đẩy mạnh hiệu quả các giải pháp hỗ trợ khách hàng bị ảnh hưởng, đồng thời tiết giảm chi phí hoạt động để có điều kiện giảm lãi suất ở mức tối đa, chia sẻ khó khăn với khách hàng.

Mặc dù Ngân hàng Nhà nước đã có những hành động, chỉ đạo như vậy nhưng nhiều doanh nghiệp vẫn đang phải ngoắc ngoải vì áp lực lãi vay. Hay nói cách khác, lãi vay bào mòn những đồng lợi nhuận ít ỏi trong bối cảnh dịch Covid-19.

Điển hình như năm 2020, Công ty cổ phần Hoàng Anh Gia Lai lỗ hơn 1.200 tỷ đồng trong khi năm liền trước vẫn lãi gần 190 tỷ đồng. Riêng chi phí lãi vay của công ty này lên tới 1.253 nghìn tỷ đồng. Nợ quá nhiều, công ty phải bán hơn 47,5 triệu cổ phiếu tại công ty con (HNG) để tái cơ cấu các khoản nợ vay ngân hàng.

Năm 2019 Công ty cổ phần Đức Long Gia Lai chỉ lỗ nhẹ gần 7,5 tỷ đồng nhưng sang đến năm 2020 lỗ gần 930 tỷ đồng. Trong đó, áp lực từ chi phí lãi vay lên tới 437 tỷ đồng.

Hay như tình cảnh của Công ty cổ phần đầu tư và phát triển Đức Quân. Khi dịch bệnh Covid-19 hoành hành mạnh đã khiến ngành sợi đóng băng, đơn hàng mới không có, đồng thời chi phí tăng cao (chi phí lãi vay tăng 44%, ghi nhận 90,2 tỷ đồng) dẫn tới phải báo lỗ 200 tỷ đồng.

Bên cạnh đó, một loạt doanh nghiệp phải chấp nhận lỗ nặng trong năm 2020 và có chi phí lãi vay tăng mạnh khác, có thể kể đến như Công ty cổ phần thuỷ sản Mekong; Công ty cổ phần phát triển nhà Thủ Đức; Công ty cổ phần dịch vụ hàng không Taseco; Công ty cổ phần tập đoàn Đất Xanh...

Đấy là những doanh nghiệp vẫn còn có thể tiếp tục duy trì hoạt động. Còn với nhiều doanh nghiệp khác, việc tiếp cận vốn vay gặp khó khăn hơn trước rất nhiều, nhất là nhóm doanh nghiệp quy mô nhỏ, hoạt động trong lĩnh vực chịu nhiều tác động trực tiếp từ dịch bệnh, thiếu tài sản bảo đảm.

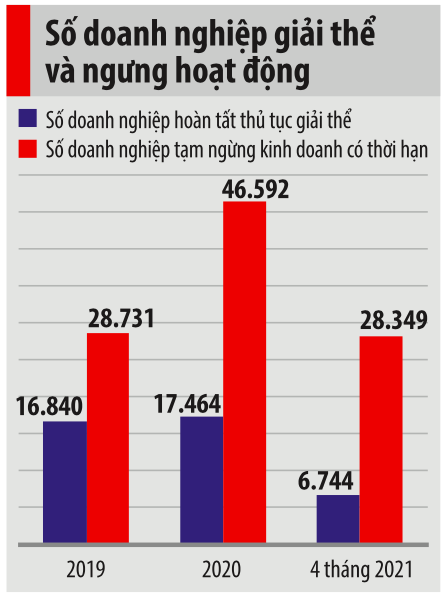

Số liệu từ Tổng cục Thống kê cho biết, trong 4 tháng đầu năm nay, cả nước có 51,5 nghìn doanh nghiệp tạm ngừng kinh doanh có thời hạn, ngừng hoạt động chờ làm thủ tục giải thể và hoàn tất thủ tục giải thể, tăng 23,3% so với cùng kỳ năm 2020. Trung bình, mỗi tháng có khoảng 12,9 nghìn doanh nghiệp rút lui khỏi thị trường.

ĐƯỢC MÙA THÌ "LẠI QUẢ"?

Trái với các doanh nghiệp trên, ngành ngân hàng, ngành vốn được ví như xương sống của nền kinh tế vẫn sống tốt, thậm chí sống khỏe hơn trước khi cơn bão Covid-19 ập đến.

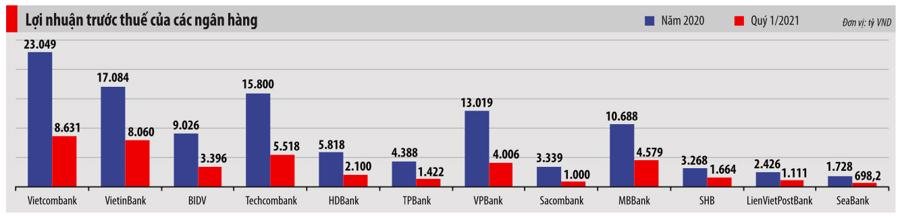

Tại nhóm ngân hàng thương mại nhà nước, Vietinbank đạt gần 16.500 tỷ đồng lợi nhuận trước thuế, tăng 45% so với năm trước; Vietcombank báo lãi tương đương năm 2019 với hơn 23.000 tỷ đồng; Agribank cũng vượt mục tiêu năm đề ra với lợi nhuận gần 13.000 tỷ đồng. Riêng BIDV có giảm 16% nhưng cũng đạt tới 9.000 tỷ đồng.

Kết quả lợi nhuận trên còn nổi bật hơn khi VietinBank đã cắt giảm gần 5.000 tỷ đồng lợi nhuận từ việc giảm lãi suất cho vay, phí, thoái lãi để hỗ trợ doanh nghiệp. Còn Vietcombank chủ động chia sẻ 3.700 tỷ đồng thông qua 5 đợt hạ lãi suất. Trong khi con số này ở BIDV là 6.400 tỷ đồng.

Nhìn chung, trong nhóm mười ngân hàng có lợi nhuận trước thuế cao nhất năm 2020 gồm Vietcombank, VietinBank, Techcombank, VPBank, MBBank, ACB, BIDV, HDBank, VIB và OCB đã đạt tổng lợi nhuận 114.474 tỷ đồng, cao hơn nhiều so với mức hơn 94.000 tỷ đồng của năm 2019.

Xu hướng tăng trưởng lợi nhuận còn được các ngân hàng kéo dài sang quý đầu năm 2021.Theo một báo cáo của FiinGroup mới đây cho thấy, với 27 ngân hàng đang giao dịch trên sàn chứng khoán, trong quý 1/2021, lợi nhuận tăng trưởng trung bình khoảng 77,4% so với cùng kỳ năm trước.

“Cải thiện biên lãi ròng (NIM), tăng thu từ hoạt động dịch vụ và giảm chi phí dự phòng rủi ro tín dụng vẫn là ba yếu tố quan trọng hỗ trợ tăng trưởng lợi nhuận của 27 ngân hàng này trong quý 1 và dự kiến cả năm 2021”, nhóm nghiên cứu tại FiinGroup nhận định.

VÌ SAO KHÔNG GIỮ NGUYÊN NIM NHƯ TRƯỚC DỊCH?

Với bối cảnh kinh tế khó khăn do dịch bệnh gây ra, nhiều ngân hàng vẫn tiếp tục tăng trưởng lợi nhuận khiến không ít người hoài nghi, thậm chí còn cho rằng với tư cách là trung gian tài chính thì ngân hàng đang hưởng lợi trên lưng của khách hàng bất chấp tình cảnh khốn khó của doanh nghiệp. Để giải tỏa những băn khoăn này cần tìm đi sâu vào các yếu tố khiến ngành ngân hàng lãi “khủng” năm 2020.

Trong ba yếu tố được Fiingroup nhận định, tăng thu từ dịch vụ mang tính nội tại, nó là thành quả được tích lũy sau một thời gian ngân hàng tập trung chuyển đổi số, đa dạng hóa nguồn thu. Còn giảm chi phí dự phòng rủi ro chủ yếu là do hưởng lợi từ chính sách của Ngân hàng Nhà nước.

Do đó, có thể thấy, các băn khoăn được dồn lại ở việc ngân hàng cải thiện NIM. Số liệu thống kê của FiinGroup cho biết, NIM của 26 ngân hàng đã đạt mức 3,84% trong năm 2020. Trong đó, tỷ lệ cao nhất thuộc về VPBank (9,06%); Techcombank (5,75%); MBBank (5,42%); OCB (4,78%).

Hay như tại báo cáo hồi đầu tháng 4 vừa qua của Công ty chứng khoán SSI cho biết, NIM hầu hết các ngân hàng thương mại đã tăng rất mạnh trong nửa cuối năm 2020 và hiện ở mức cao lịch sử, khoảng 4%.

NIM của 26 ngân hàng đã đạt mức 3,84% trong năm 2020. Trong đó, tỷ lệ cao nhất thuộc về VPBank (9,06%); Techcombank (5,75%); MBBank (5,42%); OCB (4,78%). NIM hầu hết các ngân hàng thương mại đã tăng rất mạnh trong nửa cuối năm 2020 và hiện ở mức cao lịch sử, khoảng 4%.

Nguồn: Fiingroup, SSI

Đáng chú ý, lý do được hai đơn vị này đưa ra để viện dẫn cho NIM tăng cùng là lãi suất huy động giảm nhiều hơn lãi suất cho vay. Không những thế, FiinGroup còn cho rằng, xu hướng tiền gửi không kỳ hạn (CASA) tăng trong thời gian qua chỉ đóng góp một phần rất nhỏ vào mức tăng của NIM.

Vậy câu hỏi được đặt ra rằng: Nếu các ngân hàng giữ nguyên NIM như trước khi có dịch để dồn lực hỗ trợ doanh nghiệp có được không? Một cán bộ của ngân hàng thương mại nhà nước nói với phóng viên VnEconomy rằng: “Hiện tại chưa”.

Ông này đưa ra bốn lý do mà đầu tiên, mặt bằng lãi suất cho vay đang ở vùng thấp nhất lịch sử. So với giai đoạn năm 2015, lãi suất cho vay bình quân giảm 3,6 điểm phần trăm; lãi suất cho vay tối đa đối với nhóm lĩnh vực ưu tiên chỉ còn 4,5%.

Thứ hai, các ngân hàng khó tạo thành sóng giảm lãi suất bởi áp lực lạm phát luôn thường trực. Nhà tạo lập luôn có cách điều chỉnh để mặt bằng lãi suất tương thích với diễn biến lạm phát.

Thứ ba, nợ xấu không thể hiện hết được bởi ngân hàng được phép giữ nguyên nhóm nợ, chưa cần trích lập dự phòng rủi ro toàn bộ. Tuy nhiên, đây là chi phí tiềm ẩn nên cần dự phòng riêng, cụ thể NIM phải đủ lớn để khi cần xử lý thiệt hại thì có thể dùng lợi nhuận để bù đắp.

Thứ tư, quan trọng nhất, không phải hoàn toàn ngân hàng đang hưởng lợi trên lưng của khách hàng mà có biểu hiện ngược lại. Đó là không ít doanh nghiệp vay vốn ưu đãi kỳ hạn ngắn của ngân hàng lớn với lãi suất 5-6% rồi gửi tại ngân hàng nhỏ hơn để hưởng chênh lệch.

“Hiện không thiếu ngân hàng huy động dưới 12 tháng với lãi suất trên 6,5%. Nếu với số tiền lớn, khách hàng còn được hưởng lãi suất ngoài bảng. Chỉ cần chênh 1% doanh nghiệp cũng đã kiếm lời lớn”, vị cán bộ trên nói.

VnEconomy

TIN CŨ HƠN

- Cổ phiếu ngân hàng tạo sóng bao lâu?

- Ngân hàng bất ngờ đua nhau huy động được hàng chục nghìn tỷ đồng vốn rẻ, lãi suất thấp hơn nhiều so với huy động tiền gửi

- Phí rút tiền tại ATM của các ngân hàng hiện nay ra sao?

- Lãi suất cho vay còn dư địa giảm thêm trong thời gan tới?

- Cuộc đua miễn phí ngân hàng ngày càng nóng

- Tiền gửi vào TCTD đã vượt 10 triệu tỷ, ngân hàng nào hút vốn nhất?

- Vì sao lãi suất liên ngân hàng bất ngờ tăng vọt

- Lãi suất tiền gửi ngân hàng nào cao nhất tháng 5/2021?

- Một ngân hàng báo lãi quý 1/2021 giảm gần một nửa so với cùng kỳ

- VPBank lãi 4.000 tỷ đồng trong quý đầu năm