Cuộc đua lợi nhuận ngân hàng: Ưu thế nghiêng về nhóm Big4, VPBank và Techcombank đang chậm lại

.jpg)

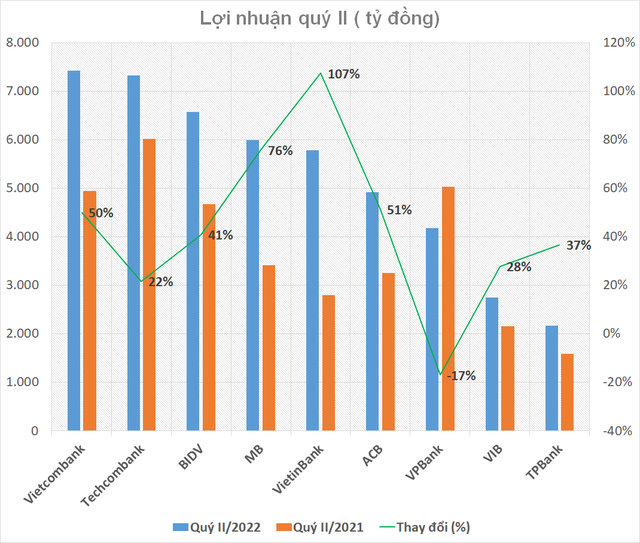

Báo cáo tài chính quý II cho thấy sự bứt tốc mạnh mẽ của nhóm ngân hàng quốc doanh so với mặt bằng chung toàn ngành, bao gồm cả các nhà băng tư nhân top đầu như Techcombank và VPBank.

Theo đó, Vietcombank ghi nhận khoản lãi trước thuế hơn 7.423 tỷ trong 3 tháng vừa qua, gấp rưỡi cùng kỳ năm 2021. Nhờ vậy, Vietcombank đã lấy lại ngôi vương lợi nhuận từ tay VPBank với khoản lãi lũy kế 6 tháng 17.573 tỷ, cao hơn 2.000 tỷ so với đối thủ bên nhóm tư nhân.

Tuy nhiên, VietinBank mới là cái tên gây chú ý nhất khi lãi quý II gấp hơn 2 lần cùng kỳ năm trước. Với con số này, VietinBank là một trong những ngân hàng có tốc độ tăng trưởng lợi nhuận nhanh nhất trong quý vừa qua.

BIDV cũng gây ấn tượng khi lợi nhuận trước thuế kỳ vừa qua đạt hơn 6.570 tỷ đồng, tăng gần 41%. Trong khi Agribank cũng lọt vào danh sách các nhà băng có lợi nhuận tăng trưởng nhanh hàng đầu hệ thống với khoản lãi bán niên hơn 15.000 tỷ, cao hơn 1.000 tỷ so với mức lợi nhuận cả năm 2021.

Tính chung trong quý II, 3 ngân hàng cổ phần do Nhà nước nắm đa phần vốn (VietinBank, Vietcombank và BIDV) có mức tăng trưởng lợi nhuận bình quân lên tới gần 60%, cao hơn nhiều so mức bình quân toàn ngành (khoảng 35%).

Ở chiều ngược lại, các ngân hàng cổ phần tư nhân hàng đầu lại cho thấy sự chậm lại rõ rệt trong cuộc đua lợi nhuận.

Theo đó, sau khi bứt phá mạnh trong quý I, lợi nhuận VPBank trong quý II chỉ đạt 4.177 tỷ đồng, giảm 17% so với cùng kỳ 2021. Tương tự, Techcombank cũng báo lãi chỉ tăng 22% trong 3 tháng vừa qua. Các ngân hàng tư nhân khác như VIB, TPBank hay MSB cũng có dấu hiệu chững lại sau giai đoạn tăng trưởng lợi nhuận cao, trong khi MB, ACB và SHB vẫn duy trì được ''phong độ''.

Đi sâu vào cấu trúc lợi nhuận, hai yếu tố chính giúp nhóm ngân hàng quốc doanh tăng trưởng vượt trội so với mặt bằng chung trong quý II là áp lực dự phòng giảm và thu ngoài lãi tăng mạnh.

Cụ thể, các ngân hàng ngân hàng quốc doanh đều ghi nhận chi phí dự phòng giảm trong 3 tháng vừa qua như Vietcombank (-15,2%), VietinBank (-17,2%), BIDV (-25,1%), thậm chí Agribank còn giảm được gần 41% trong nửa đầu năm. Vốn là chi phí ngốn mất nhiều lợi nhuận nhất, ''gánh nặng'' này ''nhẹ bớt'' giúp nhóm Big4 dễ dàng bứt tốc so với nhóm cổ phần vốn có mức trích dự phòng khá ít so với lợi nhuận thuần.

VietinBank cho biết, chi phí dự phòng rủi ro trong quý II giảm 17,2% so với cùng kỳ do không còn chịu tác động từ việc tăng trích lập dự phòng theo Thông tư 03. Trước đó, quý II/2021 là quý đầu tiên VietinBank trích lập dự phòng rủi ro bổ sung cho nợ cơ cấu lại theo Thông tư 03 nên chi phí dự phòng rủi ro tăng cao so với bình quân các năm. Đồng thời, trong các quý tiếp theo ngân hàng đã tăng cường trích lập dự phòng. Theo đó, ngân hàng đã trích lập gần như đầy đủ dự phòng theo Thông tư 03 trong năm 2021.

Tương tự, BIDV và Vietcombank cũng đã trích lập dự phòng đầy đủ cho các khoản nợ. Hiện tỷ lệ bao phủ nợ xấu của hai ngân hàng đang ở mức cao kỷ lục.

Không những vậy, trong kỳ vừa qua, nhóm Big4 còn thu về những khoản lãi lớn từ hoạt động kinh doanh ngoại hối và chứng khoán đầu tư. Trong khi các ngân hàng cổ phần hàng đầu như VPBank hay Techcombank đều lỗ trong mảng này hoặc lãi không đáng kể.

Cụ thể, Vietcombank lãi gần 1.472 tỷ đồng từ kinh doanh ngoại hối, gấp rưỡi cùng kỳ 2021. Tương tự, lợi nhuận mảng này tại BIDV và VietinBank cũng tăng trưởng lần lượt 54% và 58%, mang về 624 tỷ và 814 tỷ đồng.

Trước đó, nhiều đơn vị phân tích đã đưa ra nhận định tích cực đối với hoạt động kinh doanh của nhóm ngân hàng quốc doanh trong quý II cũng như những quý tiếp theo.

Theo Chứng khoán Rồng Việt (VDSC), động lực tăng trưởng của nhóm ngân hàng quốc doanh nhìn chung sẽ đến từ nền so sánh thấp của năm trước, khả năng phục hồi ở tỷ lệ thu nhập lãi cận biên (NIM) và chi phí tín dụng biên.

Theo VDSC, các ngân hàng quốc doanh đã cơ bản trích lập đầy đủ cho nợ cơ cấu theo Thông tư 03, do đó cũng sẽ chịu ít áp lực gia tăng ở trích lập dự phòng. Dù vậy, ở phía tổng thu nhập hoạt động, các ngân hàng quốc doanh sẽ tiếp tục chịu ảnh hưởng từ hoạt động miễn phí phí giao dịch, vốn chiếm tỷ trọng tương đối trong thu nhập phí thuần.

Mặt khác, các ngân hàng quốc doanh cũng ổn định lãi suất huy động niêm yết tốt hơn so với nhóm ngân hàng tư nhân (trừ BIDV có 1 đợt tăng lãi suất). Do đó, mặt bằng chi phí huy động vốn sẽ chịu ít biến động hơn khi mà tăng trưởng huy động tiền gửi nhóm này khá thấp so với tăng trưởng tín dụng. NIM dự kiến cũng là điểm sáng so với nền năm 2021.

Còn theo VCBS, dù hướng chung toàn ngành là giảm nhưng nhóm 4 ngân hàng quốc doanh vẫn có thể duy trì NIM, hoặc có thể tăng nhẹ trong thời gian tới khi NHNN dừng triển khai các gói hỗ trợ lãi suất, đồng thời chi phí vốn giảm xuống nhờ tăng sức hút về CASA và thanh khoản có thể được hỗ trợ bởi nguồn tiền gửi Kho bạc.

TIN CŨ HƠN

- Loạt ngân hàng lớn tăng mạnh lãi suất huy động

- Lãi suất liên ngân hàng liên tục thay đổi

- “Nếu giữ bình ổn được lãi suất cho vay đã là một thành công”

- Lãi suất cao, tiền gửi vào ngân hàng tăng đột biến

- Ngân hàng Nhà nước tăng cường độ hút tiền, gần 45.000 tỷ tín phiếu được phát hành phiên 30/6

- Nên áp lãi suất tiền gửi rút trước hạn theo hình thức bậc thang?

- Phó Thống đốc Đào Minh Tú: NHNN tiếp tục giữ nguyên các mức lãi suất điều hành

- Giá USD "chợ đen" tăng mạnh lên gần 24.000 đồng

- Nhiều ngân hàng Việt có trên 90% giao dịch trên kênh số, gần 70% người trưởng thành đã có tài khoản thanh toán

- MB giữ vững phong độ kênh phân phối bảo hiểm hàng đầu qua ngân hàng