Vì sao doanh thu ít hơn, lợi nhuận Techcombank lại vượt trội so với BIDV và VietinBank?

Chênh lệch này còn có thể cao hơn nhiều nếu như hai ''ông lớn'' trên không phải giảm hàng nghìn tỷ đồng thu nhập lãi thuần để hỗ trợ lãi suất cho khách hàng chịu ảnh hưởng của dịch Covid -19 trong những tháng vừa qua.

Doanh thu kém xa nhưng lợi nhuận vượt trội

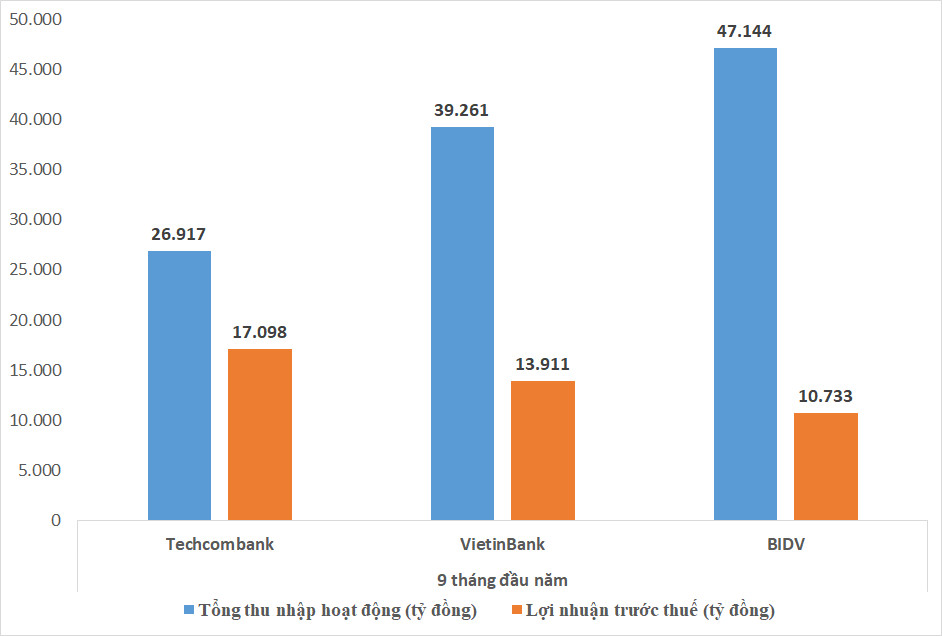

Kết thúc 9 tháng đầu năm, Techcombank báo lãi trước thuế gần 17.100 tỷ đồng, xếp thứ hai toàn ngành chỉ sau Vietcombank và bỏ xa hai ngân hàng gốc quốc doanh đứng kế sau là BIDV (hơn 10.700 tỷ) và VietinBank (hơn 13.900 tỷ).

Đáng chú ý, lợi nhuận Techcombank cao vượt trội so với VietinBank và BIDV dù doanh thu thuần (Tổng thu nhập hoạt động – TOI) của ngân hàng này kém xa.

Cụ thể, 9 tháng đầu năm tổng nguồn thu của Techcombank ở mức hơn 26.917 tỷ, trong khi VietinBank và BIDV đạt lần lượt gần 39.261 tỷ và 47.144 tỷ. Như vậy, doanh thu của Techcombank kém VietinBank 46% và BIDV là 75%. Chênh lệch này còn có thể cao hơn nhiều nếu như hai ''ông lớn'' trên không phải giảm hàng nghìn tỷ đồng thu nhập lãi thuần để hỗ trợ lãi suất cho khách hàng chịu ảnh hưởng của dịch Covid -19 trong những tháng vừa qua.

Cách biệt về doanh thu là điều tất yếu khi mạng lưới hoạt động, số lượng nhân sự của VietinBank và BIDV đều vượt trội, quy mô cho vay gấp từ 3 – 4 lần Techcombank.

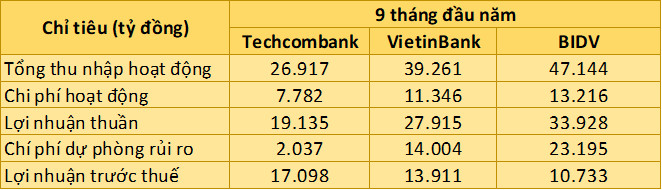

Với tỷ lệ chi phí hoạt động/thu nhập hoạt động tương đương nhau (CIR - nằm trong khoảng 28 – 29 %), mức lãi thuần mà VietinBank và BIDV thu về trong 9 tháng đầu năm cũng lớn hơn rất nhiều so với Techcombank.

Dù vậy, Techcombank vẫn có được mức lợi nhuận trước thuế cao vượt trội do chi phí dự phòng rủi ro tín dụng luôn được duy trì ở mức thấp. Trong khi gánh nặng này liên tục ăn mòn lợi nhuận của VietinBank và BIDV suốt những năm gần đây.

Theo đó, trong 3 ngân hàng, BIDV đứng đầu về lợi nhuận thuần từ hoạt động kinh doanh nhưng lại xếp cuối cùng về lợi nhuận trước thuế. Với hơn 33.928 tỷ đồng lợi nhuận thuần, BIDV trích tới 23.195 tỷ cho chi phí dự phòng rủi ro (chiếm hơn 68%). Tương tự, chi phí dự phòng rủi ro của VietinBank cũng chiếm hơn 50% lợi nhuận thuần.

Còn ở Techcombank, với 19.135 tỷ đồng lợi nhuận thuần, ngân hàng này chỉ dùng hơn 2.037 tỷ cho chi phí dự phòng rủi ro (tương đương 10,6%).

Nói theo cách dễ hiểu, cứ 100 đồng lợi nhuận làm ra, Techcombank chỉ phải trích 10,6 đồng để dự phòng rủi ro, trong khi BIDV phải trích 68 đồng và VietinBank là 50 đồng. Đây là nguyên nhân chính giúp lợi nhuận Techcombank cao hơn nhiều so với BIDV và VietinBank dù doanh thu kém xa.

Vì sao có sự khác biệt về gánh nặng dự phòng?

Việc trích lập dự phòng rủi ro của các ngân hàng, ngoài phụ thuộc vào chính sách quản trị rủi ro của từng nhà băng, cũng bị chi phối bởi các quy định cụ thể.

Theo quy định của Thông tư 02, dự phòng rủi ro của các ngân hàng bao gồm dự phòng cụ thể và dự phòng chung. Trong đó, dự phòng chung mà ngân hàng phải trích về cơ bản được xác định bằng 0,75% tổng số dư các khoản nợ từ nhóm 1 đến nhóm 4 trừ đi các khoản cho vay các tổ chức tín dụng khác.

Trong khi đó, dự phòng cụ thể sẽ phụ thuộc vào chất lượng dư nợ cho vay của các ngân hàng, tỷ lệ trích lập sẽ tăng dần theo "độ xấu" của các nhóm nợ.

Do vậy, việc trích lập dự phòng cụ thể nhiều hay ít của các ngân hàng sẽ chịu ảnh hưởng từ chất lượng dự nợ cho vay. Nói cách khác nếu nợ xấu càng tăng nhiều thì gánh nặng trích lập của các ngân hàng càng tăng.

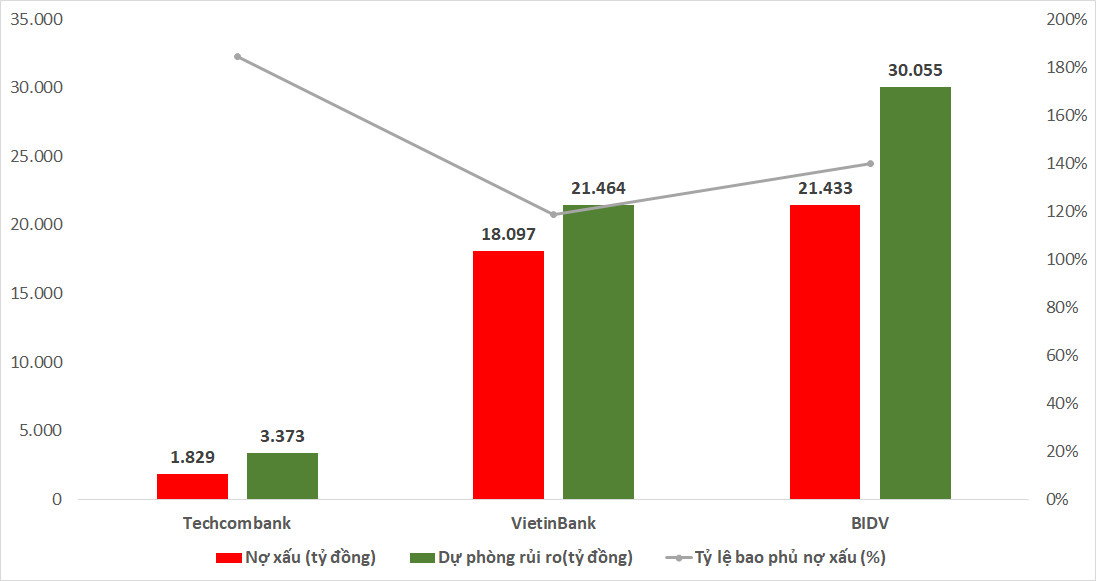

Quay lại tình hình kinh doanh của các ngân hàng, tính đến cuối tháng 9, nợ xấu nội bảng của VietinBank và BIDV lên tới gần 18.100 tỷ và 21.433 tỷ đồng với chủ yếu là những nhóm nợ có độ xấu cao (nhóm 4 và nhóm 5). Trong khi Techcombank vào cuối tháng 9 chỉ có 1.830 tỷ đồng nợ xấu nội bảng với nợ có khả năng mất vốn chỉ gần 443 tỷ đồng, chưa bằng số lẻ của VietinBank (3.543 tỷ) và BIDV (13.881 tỷ).

Nợ xấu ít hơn, đặc biệt là nhóm nợ nghi ngờ và nợ có khả năng mất vốn khiến mức dự phòng cần trích của Techcombank thấp hơn nhiều so với hai ngân hàng kể trên.

Mặt khác, dù không chi nhiều cho "tấm đệm’’ dự phòng rủi ro, Techcombank vẫn là một trong những ngân hàng sở hữu tỷ lệ bao phủ nợ xấu cao nhất hệ thống ở mức 184%. Trong khi đó, tỷ lệ này tại VietinBank khoảng 119% và BIDV là 140%. Điều này đồng nghĩa cứ 100 đồng nợ xấu thì Techcombank có 184 đồng để dự phòng, trong khi VietinBank có 119 đồng và BIDV là 140 đồng.

Với số dư dự phòng cao hơn nhiều so với giá trị các khoản nợ xấu hiện có, áp lực trích lập thêm của Techcombank hiện thấp hơn nhiều so với VietinBank và BIDV.

Theo Nhịp sống kinh tế

TIN CŨ HƠN

- MBBank phát hành báo cáo“Fintech & Ngân hàng số”

- Cho vay bán lẻ sẽ là xu hướng của ngành ngân hàng?

- Dự báo lợi nhuận quý III của 8 ngân hàng

- Ngân hàng nào đang dẫn đầu trong cuộc đua chuyển đổi số?

- Một số ngân hàng bất ngờ tăng lãi suất huy động

- Một cổ phiếu ngân hàng tăng trên 100% trong tháng rưỡi qua

- Cuối tháng 8, loạt ngân hàng giảm mạnh lãi suất tiền gửi

- Nhiều ngân hàng siết cho vay kinh doanh bất động sản

- Ngân hàng đang nỗ lực thúc đẩy lưu thông dòng vốn

- Ngân hàng sẽ bứt tốc trong quý IV?